こんにちは、信託コンサルタンタントの宿輪です。

民事信託(家族信託)は、制度ができてから10年以上経ちますが、実際に使われ出したのは最近の事で、

身近で実例を見た方は少ないと思います。

この「信託情報」では、皆様の信託に対する疑問をランダムに取り上げ解説しています。

自己信託の意義

民事信託の組成方法は3通りあります。

1.信託契約

2. 遺言信託

3. 自己信託

自己信託は信託宣言とも言われ、その名の通り自分だけで信託を組成するものです。

旧信託法では不可能でしたが、平成19年施行の改正信託法で認められた新しい信託です。

【信託とは】

信託とは、もともと自分の財産を誰かに任せて誰かのために使うという制度です。

その発祥は、中世ヨーロッパで十字軍に入る兵士が、残された家族の生活を守るため信頼できる知り合いに、財産や農地などの管理を託したことと言われています。(諸説あり)

基本的に、財産を託す者と任される者は別人です。

現在の民事信託(家族の信託)では、親から子に託すということが主流です。

【なぜ自己信託が生まれた】

信託法を改正するにあたり、自己信託を認めるか否かは論争になっていました。

債務を逃れるために、自分の財産を信託するような使われ方が発生するかもしれません。

障害を持つ親が、今ある財産を子の将来のために分別管理したい。

万が一、今後の事業で債務を負ったとしても、子のための財産には強制執行などされないようにしておきたい。というようなときに、信託を使えるようにしても良いのではないかという意見により、自己信託が可能となりました。

しかし、上記の様に委託者が受託者になるという特殊な信託であり、債権者の利益を侵害するリスクもあるため、慎重に進める必要があります。

【自己信託の使い方】

⑴ 生前贈与

財産は渡したいけど管理処分権限は渡せない。

例えば、親から子への事業承継で使われます。事業が好調で今後の成長が見込まれる。自社株の評価がこれから高くなりそうなので、今のうちに贈与しておきたいが、後継者は経営者としてはまだ力不足という場合です。

親は自社株を信託財産として自己信託を組成し、後継者を受益者とします。

信託を組成した時点で、税務上は贈与したものとして扱われます。

親は、受託者として管理処分権限を持ち続けますので、後継者を育てながら経営を継続できます。

後継者が成長し経営を任せられる状況となったら、信託を終了します。

信託終了時に自社株の評価がどれだけ高くなっていたとしても、信託組成時に贈与税の手続きは終了していますので、贈与税は課税されません。

事業承継

遺産分割

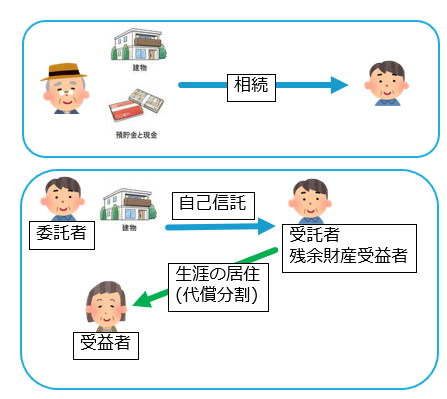

⑵ 遺産分割

遺産分割をするとき、相続人の中に財産管理が難しいものがいる場合に、自己信託を使うことが効果的です。

父親が亡くなり、実家に母親が一人暮らしになった。母親が住み続ける実家は母親に取得してもらうのがいいし、相続税の課税を考えても母親に相続してもらうのが得策です。しかし、母親も高齢で財産の管理が困難となってきており、認知症の心配もあります。今後、母親が施設に入ることも考えると、実家を処分してその売却益を母親のために使いたいと思っています。

そのような状況で、子の一人が相続財産を取得し、その代償として相続財産を自己信託して受益権を母親に取得させます。

こうすることで、母親はこれまで通り実家に住み続けますが、改修工事などが必要となれば受託者となった子が工務店との交渉などをすることができます。その後、母親が施設に入居して実家が空き家となったら、受託者の判断で売却(換価処分)します。処分により得られた現金は、母親のために使うことができます。

母親が亡くなったとき信託を終了し、残った財産(現金)を相続人(子)が信託設定時に決めておいた割合で分割します。

⑶その他

・孫の教育資金を自己信託

・不動産の共有を回避するために自己信託

・分け難い相続財産を自己信託で受益権として公平に分割

等々・・・・

様々な利用が考えられます。